Nesta coluna, você vai acompanhar de perto a minha carteira de investimentos e vai aprender mais sobre maneiras de alocar recursos para construir sua carteira previdenciária.

Meus investimentos renderam 8,97% em dezembro, um pouco abaixo do que o Índice Bovespa, que funciona como um termômetro do mercado de capitais, e valorizou 9,30%. Foi uma ótima rentabilidade considerando que minha carteira esteve mais de 30% investida em renda fixa.

Aproveitando a alta, liquidei posição em Unipar (UNIP6) reinvestindo o dinheiro em ativos que acredito estarem mais descontados e que ficaram parados com a forte alta da bolsa nos meses de novembro e dezembro. Tive que queimar parte da reserva por conta da Wiz, que voltou ao patamar dos R$ 8/ação, abrindo janela de oportunidade de compra.

Abaixo, você confere mais comentários sobre o restante das negociações.

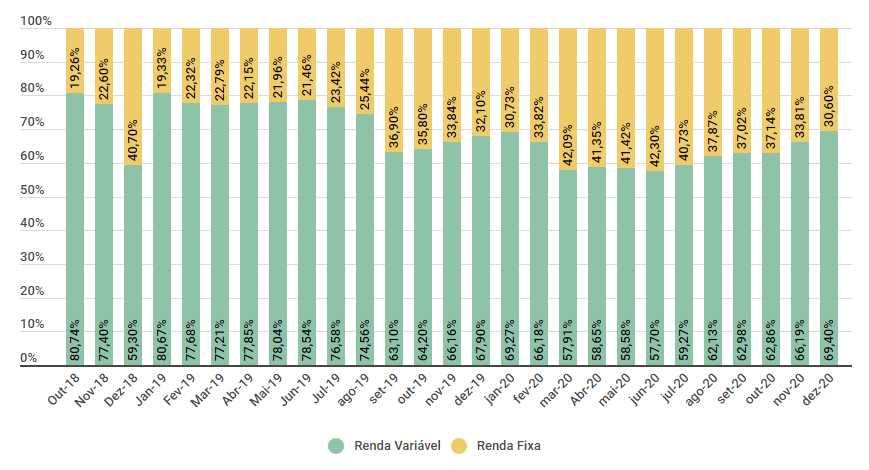

Renda Fixa e Renda Variável

Em dezembro realizei aportes tanto na renda fixa quanto na renda variável, aportei bastante e reduzi a reserva de oportunidade aproveitando algumas que surgiram em dezembro, dentre elas o aumento de posição em Wiz e a adição da Trisul na carteira. Por isso e pela terceira maior alta mensal da bolsa, a proporção dos investimentos em renda variável subiu bastante e alcançou os 69,40%, ante os 66,19% do mês de novembro. Foi o percentual mais alto desde agosto de 2019, acendendo um sinal de alerta para a redução da exposição em bolsa.

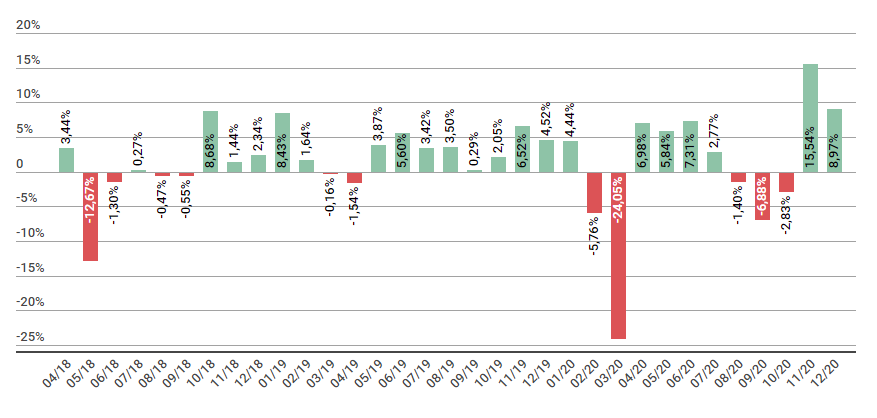

Rentabilidade mensal

Tivemos mais um ótimo mês, dessa vez para fechar 2020 com chave de ouro, consegui 8,97%. Levemente abaixo do índice iBovespa, que funciona como um termômetro da bolsa de valores e valorizou 9,30%. Lembrando que mais de 30% da minha carteira está em renda fixa e invisto prioritariamente em Small Caps.

A rentabilidade mensal é medida ao levar em consideração a variação entre o preço na liquidação de todos os ativos e os rendimentos do mês. Para saber mais sobre o cálculo de rentabilidade.

Nesse mês, apesar de querer aumentar a reserva de oportunidade, tive que fazer o contrário, principalmente para aproveitar a queda de Wiz, que chegou a negociar por volta dos R$8,00, o que abriu uma nova janela de compras. Em janeiro pretendo vender posições que estão mais valorizadas e tentar fechar o mês com até 67,50% em renda variável, reforçando o caixa de oportunidade para situações adversas.

Para saber mais sobre os ganhos com dividendos e vendas de ativos, clique aqui.

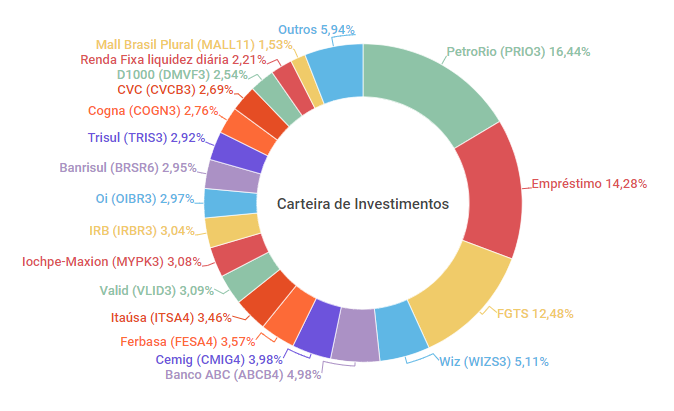

Carteira de Investimentos

O número de ativos na carteira retornou de 27 para 26. Liquidei a posição em Unipar (UNIP6) pelo ativo se valorizar rapidamente e já não entregar uma grande margem de segurança, embora operacionalmente a empresa continue muito bem. A concentração aumentou e as dez maiores posições da carteira representam 72,06%, ante os 69,65% em novembro.

Dezembro foi mais um mês de alta. Das minhas 18 ações, apenas quatro fecharam no negativo. Oito empresas tiveram altas acima de 10%, as três maiores foram: PRIO3 (39,90%), IRBR3 (23,38%), e CMIG4 (15,28%). As três maiores quedas foram: WIZS3 (-8,84%), PMAM3 (-5,39%) e VLID3 (-2,80%).

Agora vamos às negociações do mês.

Negociações

Diferente do mês passado, esse foi um mês de razoável número de negociações, pouquíssimas de venda e muitas compras aproveitando ativos que considero descontados.

Vamos começar pelas vendas, que deram combustível para outras compras. Vendi o restante da minha posição em Unipar (UNIP6) por acreditar que a empresa está acima do que considero justo, o que diminuiu a atratividade da empresa. Foram vendidas 200 ações pelo preço médio de R$ 42,24 cada, gerando um lucro líquido de R$ 2.500,20 (43,02%).

Com o caixa abastecido, decidi por comprar ativos que continuam descontados em minha carteira. Começando pela construtora Trisul (TRIS3), pelos mesmos motivos expostos no [artigo passado]. Ao todo foram mais 400 ações pelo preço médio de R$ 12,20 cada.

Fortaleci posição no banco Banrisul (BRSR6), que subiu menos do que seus pares e continua bem descontado. Foram apenas mais 100 ações.

Outra posição fortalecida foi na empresa de resseguros IRB (IRBR3), também por ter ficado para trás diante dos demais ativos e pela nova gestão mostrar cada vez mais que veio para mudar a empesa para melhor. A expectativa é de lucro de pelo menos R$ 600 milhões em 2021. Adicionei mais 100 ações à carteira.

Investi também na mineradora Ferbasa (FESA4), excelente empresa, consistente e boa pagadora de dividendos. Parte dos resultados são destinados a um grande projeto educacional na região, me agrada essa pegada social além, claro, de ser uma ótima empresa e estar barata. Mais 100 ações adicionadas.

Cogna (COGN3) foi outro ativo que ficou para trás diante dos dois meses de alta da bolsa e por isso resolvi comprar mais 100 ações. Essa é uma posição que espero que renda frutos apenas em 2022, até lá vamos comprando aos poucos.

Quer mais uma ação que não acompanhou a alta? Foi a Iochpe-Maxion (MYPK3), e por esse motivo comprei mais 100 ações.

E uma ação que tenho posição há um bom tempo e que finalmente apresentou novamente oportunidade de compra foi da comercializadora de seguros Wiz (WIZS3). Eu estava esperando a cotação próximo dos R$ 8,00 para voltar às compras e, com paciência, a oportunidade apareceu. Tudo pela apreensão de a empresa não permanecer ofertando seguros no balcão da Caixa, que tem prevista licitação para fevereiro de 2021. Por isso esperei chegar a um preço que considero atrativo diante da indecisão. Caso a empresa vença a licitação, a chance de alta é muito interessante, ao meu ver nos preços atuais a relação risco x retorno vale a pena. Comprei mais 200 ações pelo preço médio de R$ 7,95.

E para fechar comprei mais algumas cotas do fundo imobiliário RBRP11 (+5 cotas). O fundo continua atrativo e entregando resultado dentro do esperado, enquanto isso vamos comprando aos poucos.

Segue todas as operações realizadas:

No mais, continuo deixando a reserva de oportunidade lá na NuConta, rendendo 100% do CDI sem burocracia. Sigo aguardando boas oportunidades para investimento.

Lembrando que este artigo NÃO tem qualquer recomendação de compra e venda, e possui caráter exclusivamente educativo.

Para fechar!

Em dezembro, o índice Ibovespa valorizou 9,30%, terceiro melhor mês do ano. Com esse resultado, a bolsa chegou a quase 120 mil pontos e fechou o ano acima dos 115 mil pontos de 2019.

Foi um resultado fora das expectativas se considerarmos que o mundo inteiro está passando por uma das maiores crises vividas nos últimos tempos. Porém, sabemos que a bolsa reflete as expectativas futuras, podendo elas se concretizarem ou não.

Apesar de a bolsa estar próximo do topo histórico, ainda não vejo cenário de euforia, e por isso continuo bem posicionado, inclusive fazia um bom tempo que não estava tão posicionado. Tive até que queimar parte da reserva com Wiz.

O movimento para janeiro será de diminuir a exposição em bolsa voltando a fortalecer a reserva de oportunidade, até porque o patrimônio está cada vez maior e os aportes mensais fazem cada vez menos efeito diante do quadro geral.

E não faço isso por estar pessimista, mas por necessidade de alguma proteção para o caso de o cenário se inverter por qualquer motivo. E motivos poderão ter aos montes, como por exemplo a vacina para a Covid-19 não ser tão eficaz quanto promete ou ainda o governo sofrer uma grande derrota na disputa da presidência da câmara dos deputados e senado federal. Ou até qualquer outra coisa fora do radar no momento.

É isso, Poupadores e Poupadoras! Sigo investindo e acreditando no futuro do Brasil. Me acompanhe pelo Instagram e fique por dentro das minhas negociações. Ah, e não esqueça de compartilhar o artigo com seus amigos. Vamos todos juntos caminhar para a prosperidade.

Ficou com alguma dúvida? Comenta aqui embaixo.